年間配当金10万円を目指す。これは投資初心者から経験者まで、多くの個人投資家がひとつの節目として意識するラインです。月に換算すれば約8,300円。電気代や通信費の一部を“配当だけ”でまかなえる金額であり、FIREやセミリタイアを志向する人にとっても、重要な第一歩となる指標と言えます。本記事では「年間配当金10万円を目指すならどの銘柄を買うべきか」というテーマについて、最新市況を踏まえながら解説していきます。

年間配当金10万円に必要な投資額の目安

年間配当金10万円という目標を具体的な数字に落とし込むために、まずは必要な投資額を把握しておきたいところです。配当利回りごとの必要投資額は以下の通りです(税引前の概算です)。

利回り別に必要となる投資額

- 配当利回り2%:約500万円

- 配当利回り3%:約333万円

- 配当利回り4%:約250万円

- 配当利回り5%:約200万円

- 配当利回り6%:約166万円

現実的には、リスクと安定性のバランスを考えるなら「3〜4%台の利回りでコア銘柄を組む」+「一部で高配当株を織り交ぜる」という構成が妥当です。利回りだけでなく、増配傾向や業績の安定性も重視する必要があります。2025年現在、金利環境の安定化により高配当株の魅力が増していますが、株価上昇が利回りを圧縮する傾向にある点には留意してください。

年間配当金10万円を目指すための銘柄選定の考え方

配当投資と言えば、配当利回りの高さが注目されがちですが、利回りだけを追う投資は長続きしません。長期で10万円を安定的に受け取り続けるためには、以下の視点を持って銘柄を選ぶことが大切です。

業績が安定している企業を選ぶ

配当の源泉は企業の利益です。短期的な増減はあっても、中長期で安定したキャッシュフローを生み続ける企業ほど、配当も維持・増配されやすくなります。特に生活インフラ、通信、エネルギー、金融、日用品分野は景気変動に強い傾向があります。2025年の日本株市場では、円安是正が進む中、これらのセクターが相対的に堅調です。

無理のない配当性向をチェックする

配当性向が高すぎる企業は、業績悪化時に減配に追い込まれる可能性が上がります。目安としては配当性向30〜60%程度が安心と言える水準です。直近の決算書で確認を習慣づけると、銘柄の耐久力が見えてきます。

過去の増配実績を見る

米国株のように長期増配の文化が根付く市場では、増配記録が投資判断にとって大きなヒントになります。日本株でも花王、伊藤忠商事、KDDIなど、安定増配の実績を持つ企業が増えています。こうした銘柄は、配当が自動的に育つ仕組みを提供し、FIREへの心理的支えとなります。

関連記事

年間配当金10万円を目指すための代表的な銘柄例

ここからは、利回りと安定性のバランスが取れた日本株・米国株を組み合わせる形で、現実的なポートフォリオ例を紹介します。データは2025年11月18日終値基準です。

安定した日本の高配当株(厳選5銘柄)

ここでは、2025年11月時点のデータを基に、利回り3%以上で連続増配5年以上の安定銘柄を5つ厳選しました。事業基盤の強さと株主還元姿勢に焦点を当てています。

| 銘柄名 | コード | 株価(円) | 予想利回り(%) | 1株配当(円) | 年10万円達成の必要投資額(万円) |

|---|---|---|---|---|---|

| JT(日本たばこ産業) | 2914 | 5,670 | 4.13 | 234 | 242 |

| KDDI | 9433 | 2,667 | 3.00 | 80 | 333 |

| 三菱UFJフィナンシャル・グループ | 8306 | 2,345 | 3.16 | 74 | 316 |

| NTT | 9432 | 153 | 3.47 | 5.3 | 288 |

| 武田薬品工業 | 4502 | 4,346 | 4.60 | 200 | 217 |

これら5銘柄はいずれも利回りの高さだけでなく、事業の永続性が備わっている点が共通しています。JTや武田は消費サイクルが安定し、三菱UFJとNTT・KDDIはインフラ寄りの収益構造を持つため、ポートフォリオの基盤を支える力が強いのが特徴です。

以下、簡単な銘柄解説です。

①JT(日本たばこ産業)… たばこ事業の安定収益と海外展開の強さが魅力で、連続増配25年以上の実力派。利回り水準も高く、2025年もキャッシュフローが堅調。配当の“安定感”を求める投資家に適した基幹銘柄です。

②KDDI…通信インフラの強固な収益基盤が特徴で、増配姿勢も極めて安定的。株価の上昇で利回りは抑えられるものの、景気に左右されにくい点が長期投資の魅力です。優待も人気で総合利回りは高め。

③三菱UFJフィナンシャル・グループ…金利環境の改善を追い風に業績が堅調。利回りも安定的で、国際展開による分散効果がリスク低減に寄与。銀行株の中でも増配余地が大きく、長期保有に向く銘柄です。

④NTT…統合後の収益改善が進み、AI・デジタル領域の投資が成長ドライバーに。株価が低位で買いやすく、20年以上の連続増配を持つ“超安定”銘柄。初心者にも扱いやすい点が魅力。

⑤武田薬品工業…グローバル製薬企業として豊富な研究開発パイプラインを持ち、新薬承認期待が利益を押し上げています。利回りも高く、医療需要の安定性から景気変動に強い点が魅力。FIRE志向にとって安定の柱となる銘柄。

追加の日本高配当株例

ポートフォリオの多様化として、以下の銘柄も検討を。データは同基準(2025年11月18日時点)。

- 三菱HCキャピタル(8593):利回り3.76%、1株配当45円、投資額目安266万円。リース事業を中心とした分散収益で、景気変動耐性が高い。

- 東京海上ホールディングス(8766):利回り3.62%、1株配当210円、投資額目安276万円。保険大手の国際展開が強みで、利益安定性が高い。

関連記事

米国高配当ETFで安定感を補完

日本株だけで10万円を目指すよりも、米国ETFを組み合わせた方が増配の恩恵を得やすく、リスク分散としても効果的です。為替リスクを考慮し、少額からスタートすることをおすすめします。

代表的なETF

①VYM(高配当株ETF):大型の米国企業を中心に構成され、暴落時の下げが比較的穏やかです。利回りは約2.53%、年配当約3.52 USD。増配実績が日本株を上回る点が魅力です。

②JEPQ:比較的高めの利回り(約10.43%)とNASDAQ系の成長性を取り込める点が魅力です。毎月分配のためキャッシュフローが安定しやすく、年間10万円の達成にも活用しやすい一方、カバードコール戦略特有の変動性に注意が必要です。

関連記事

年間配当金10万円を達成するための現実的なポートフォリオ例

以下に、利回りとリスクバランスを考慮した例を示します。最新データで平均利回り約3.3%を想定し、為替影響を加味しています。

- 日本株(KDDI・三菱HCキャピタルなど):比率50%、期待利回り約3.4%、投資額例150万円

- 米国ETF(VYMなど):比率30%、期待利回り約2.5%、投資額例90万円

- 高配当ETF・株(JEPQなど):比率20%、期待利回り約10%、投資額例60万円

合計300万円のポートフォリオで、期待される年間配当金は「約10万円」に到達します。日本株の安定感と米国ETFの増配力を組み合わせることで、中長期的に伸び続けるキャッシュフローを目指す構成です。NISA活用で非課税効果を最大化しましょう。

年間10万円の配当がもたらす“自由”

配当金10万円は金額として大きくはないものの、精神的なインパクトは想像以上です。生活費の一部が資産から生まれるという実感は、日々の仕事やライフプランに柔軟性をもたらしてくれます。長く続けるほど配当は育ち、増配も積み重なります。10万円はあくまで通過点に過ぎず、20万円、30万円と階段を上がることも十分可能です。2025年の市場のように株価が上昇しても、配当中心の視点が心の平穏を守ります。

まとめ

年間配当金10万円を目指すなら、利回りだけでなく、企業の安定性、増配実績、ポートフォリオ全体のバランスを重視することが鍵になります。日本株を中心にしつつ米国ETFの増配力も取り入れることで、現実的かつ持続的に10万円のライン到達を狙うことができます。配当金は育てるものという視点を持ちながら、自分の価値観に合った銘柄構成をじっくり築いてみてください。

関連記事

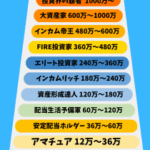

私が受け取ってきた配当金、銘柄を全て公開しています。累計では税引き後で2000万円を超えました。

こちらは年間ではなく、月10万円の配当金という提案記事です。