住宅ローンの変動金利がわずか1年で倍近くに上昇したことが報じられました。(引用元:ヤフーニュース)

半年前に0.85%だった金利が、現在は1.1%。

1年前には0.6%程度だったことを考えると、短期間で大きく変化していることがわかります。

これまで「変動金利は圧倒的にお得」という常識でローンを組んできた人にとっては、まさに想定外の事態。

すでに返済相談が急増しているとのことです。

FIREを目指す人にとっても、この変化は他人事ではありません。

なぜなら住宅ローンは人生最大のレバレッジ投資であり、FIRE後のキャッシュフローを直撃する可能性があるからです。

変動金利上昇のリアルな影響

ニュース記事にはいくつかのケースが紹介されていました。

- Aさん(夫婦+子ども)

都心近郊に4910万円を変動金利で借り入れ。当初0.57%→現在0.6%。

→ わずか0.03%の上昇で毎月6000円の負担増。返済は70代まで続く予定。 - Bさん(共働き夫婦)

3900万円をペアローンで借入。当初0.525%→現在0.925%。

→ 毎月9.3万円の返済、家計負担が増えたためお酒の購入を控えるなど節約生活に。 - Cさん(フルリノベ住宅)

変動金利1.25%から固定1.68%に借り換えを希望するも、物件担保価値が下がり借り換え自体を銀行に断られる。

これらの事例は決して特別なケースではなく、多くの家庭が直面し得る現実です。

住宅ローンは「返済額が一定」と思い込んでいる人も少なくありませんが、実際にはわずかな金利上昇で数千円から数万円規模の負担増となり、家計を直撃。

特に変動金利で借りている場合、今の低金利水準に慣れてしまっていると、上昇時のインパクトを過小評価しがちです。

また、借り換えを検討しても、物件価値や収入条件によっては思うように進まないケースもあります。

FIREを目指す人にとっては、資産形成だけでなく「金利リスクをどうマネジメントするか」が非常に大きな課題となるでしょう。

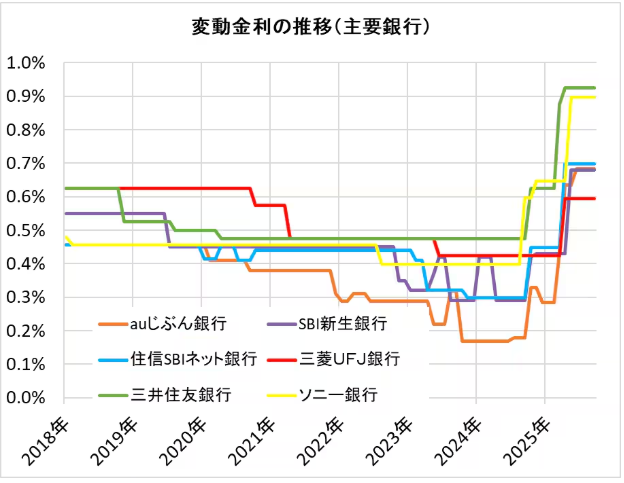

主要銀行の変動金利

2024年7月の日銀金融政策決定会合でゼロ金利政策が終了し、日本は「金利のある時代」へ突入。

これを受け、多くの銀行が預金金利や住宅ローン金利を引き上げ、現在では変動金利が0.6%以上のローンが過半を占める状況となっています。

FIRE視点でのインパクト

FIREを目指す上で大切なのは「生活コストをいかに安定化させるか」です。

住宅ローンは毎月数十年にわたり続く固定支出。

金利が上がるということは、配当金や副収入で作ったキャッシュフローがそのまま削られていくことを意味します。

特にFIRE後にローンが残っている場合、

- 想定よりも支出が膨らむ

- 取り崩しペースが早まる

- 資産寿命が縮む

といったリスクに直結します。

つまり、住宅ローンを残したままFIREすることは、金利上昇リスクを抱えたままセミリタイアするのと同じです。

金利上昇で返済額はどれだけ増える?

では実際に、金利が上がると返済額はどれくらい増えるのでしょうか。簡易シミュレーションをしてみました。

単位:円/月

| ローン残高 | +0.5% | +1.0% | +1.5% | +2.0% |

|---|---|---|---|---|

| 2000万円 | 8,333 | 16,667 | 25,000 | 33,333 |

| 3000万円 | 12,500 | 25,000 | 37,500 | 50,000 |

| 4000万円 | 16,667 | 33,333 | 50,000 | 66,667 |

| 5000万円 | 20,833 | 41,667 | 62,500 | 83,333 |

このシミュレーションを見ると、金利上昇が家計に与える影響の大きさがよくわかります。

たとえば残高4,000万円で金利が1%上昇した場合、毎月3.3万円の負担増。

これは年間で約40万円に相当し、ボーナス1回分がそのまま消える計算です。

さらに5,000万円のローン残高を抱えていれば、2%の上昇で毎月8万円以上の増加となり、もはや生活スタイルそのものを見直さざるを得ません。

FIREを目指す人にとっては「生活コストをいかに固定化・安定化できるか」が大きなカギです。

せっかく配当収入や不労所得を積み上げても、金利変動によって毎月数万円単位で支出が増えてしまえば、その努力が一気に帳消しになりかねません。

つまり、ローンを残したままFIREを狙うのは、投資のリターンだけでは吸収できないリスクを背負うことと同義です。

金利上昇時代の選択肢

では、金利上昇局面でどう行動すべきでしょうか。

FIREを目指す人にとっては、ローン返済戦略も重要な「投資判断」の一部です。

① 固定金利への借り換え

金利差は縮小しており、変動より固定を選ぶメリットが増えてきています。

ただしCさんのように、担保価値の低下で借り換えNGになる場合もあるため注意が必要です。

② 繰り上げ返済で元本を減らす

金利が高くなるほど繰り上げ返済の効果は大きくなります。

FIRE資金とのバランスを見ながら、一部返済でリスクを軽減するのも一つの方法です。

③ 10年固定などハイブリッド戦略

FP(ファイナンシャル・プランナー)からの推奨が多いのが「10年固定」。

10年経つと元本部分が大きく減るため、その後の金利上昇リスクにも耐性がつきやすいと言われています。

具体的には、借入当初の10年間は固定金利で支払い額が安定するため、家計計画が立てやすく、金利上昇の影響を受けにくくなるということ。

さらに、10年経過時点では元本が大きく減っているため、その後仮に金利が上昇しても返済負担の増加幅は比較的小さく済みます。

この戦略は、特にFIREを目指す家庭にとって有効な選択肢となります。

なぜなら、資産形成期に返済額の大幅増加リスクを避けながら、長期的には余裕を持ったローン返済計画が立てられるからです。

変動金利だけに頼るよりも、リスク管理をしながらFIRE達成を目指すことが可能になります。

ヤフコメに見るリアルな声

今回のニュースに寄せられたコメントを読むと、生活者の本音が見えてきます。

- 「変動はリスクを理解して選ぶべき」

- 「1年前に買って正解だった」

- 「固定にすべきだった…でも結局は結果論」

- 「長期ペアローンはリスクが高い」

住宅ローンは「家を買う瞬間の選択」ではなく、何十年も家計に影響を与える長期戦。

リアルな声を参考にしながら、自分が納得できる選択をしたいですね。

FIREとの接続:ローンと資産計画をどう両立させるか

FIREを目指す人にとって、住宅ローンは「最大のレバレッジ投資」です。

- ローンを抱えたままFIRE → 金利上昇リスクにさらされる

- ローンを早めに返済 → 資産成長スピードを犠牲にする

このトレードオフをどう捉えるかは、人それぞれの戦略によります。

大切なのは、「もし金利が1%上がったら?」「2%上がったら?」というシナリオを必ず試算しておくこと。

想定外を想定内にしておけば、FIRE後に慌てることはありません。

まとめ

住宅ローンの変動金利は、わずか1年で倍近くに上昇しました。

返済額が増えるだけでなく、借り換えができないケースも出始めています。

これは、FIREを目指す人にとって最大の固定費リスクと言えるでしょう。

解決策としては、固定金利への移行、繰り上げ返」、また中立的なFPへの相談といった複数の選択肢が考えられます。

大切なのは、金利上昇シナリオをあらかじめ織り込んだ資産設計を行うこと。

いま私たちが直面している金利のある世界では、お金を借りる人と資産を持つ人の格差がますます広がっていきます。

FIREを本気で目指すなら、住宅ローンという人生最大の借金とどう向き合うかを、改めて考えるタイミングなのかもしれません。

金利のある世界は、お金を借りる人と資産を持つ人の差がますます広がる時代。

FIREを目指すなら、住宅ローンという人生最大の借金とどう付き合うかを改めて考える必要がありますね。

関連記事